摘 要:中国国内首屈一指的企业联想集团兼并了顶级的ibm个人电脑业务,新东方教育集团在纳斯达克的光荣榜上名利双收。然而我们发现,当硝烟散尽,最终能生存下来,并坐上行业头把交椅的还是那些理智的战略家,因为他们能够将企业的财务战略和企业的发展战略完美地结合。以中石油为例,分析了其“财务向左,战略向右”的战略失误。

关键词:盈利;投资;资源闲置

1 中石油盈利能力分析

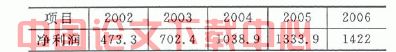

当tcl和长虹诸类企业还在现金短缺的窘境中举步维艰的时候,中石油却已经在享受充裕的资金所带来的成功的快感了。自2002年以来,随着国际石油价格不断上涨,中石油利润保持了5年增长,如下图中石油2002年以来的净利润数据:(亿元)

计算分析可知道中石油2002年到2006年净利润增长率分别是48.4%,47.9%,28.4%,6.6%。可以知道作为国家重点扶持的企业,中石油2002年到2006年阶段的盈利能力和筹资能力是毋庸置疑的,在全球能源领域权威机构普氏能源发布的2006年全球能源企业250强的排名中,中石油连续第5年摘取了亚太地区能源企业的桂冠。以2005年度的业绩,中石油以1333.9亿元的净利润,超过日本丰田公司成为亚洲最赚钱的公司,这也刷新了其上市以来的赢利纪录,净利润增幅高达28.4%。WwW.11665.cOM

中石油2002年到2006年取得的盈利记录主要取决于期间原油和天然气价量齐升。中石油的主营业务主要有四个板块:勘探与生产板块,炼油与销售板块,化工与销售板块,天然气与管道板块。中石油2006年生产原油8.307亿桶,同比上升0.9%;生产可销售天然气13719亿立方英尺,同比增长22.5%;油气总产量10.594亿桶,增长4.9%;实现油价上涨23.55%,达到每桶59.76美元。应此得益于油价的大幅度提升,勘探与生产板块获利达到2189.6亿元,化工与销售板块盈利50.58亿元,天然气与管道板块盈利89.86亿元。值得注意的是由于油价的不断上升,中石油的油气操作成本也不断上升,从2005年的5.28美元/桶上升到2006年的6.74美元/桶,炼油单位现金加工成本从145元/吨上升到169元/吨,导致2006年的炼油与销售板块直接亏损291.64亿元,较2005年的亏损额198.1亿元增长了47.22%,成为中石油四个主要业务板块中唯一出现经营亏损的,不过综观数据中石油整体利润同步稳定增长。

2 中石油投资状况分析

随着国际能源市场的普遍萎缩,石油开采的成本越来越高,石油市场的竞争也开始激烈起来。我们不得不提醒:中石油的赢利能力和筹资能力已经过强,而投资活动却不够活跃。也就是说,中石油所面临的质疑是:其现有的投资能否确保公司赢利的长期稳定并持续增长?

(1)在国际原油价格上涨中中石油面临利润减少的威胁。

中国成品油的价格机制尚未理顺,在中国政府对成品油价格实行严格管制的背景下,中石油在国际原油价格上涨中无法受益,加之原油产量增长很低,中石油在未来的业绩增长速度很难达到期望值。

在国际原油价格上涨中,中石油面临三大减利因素:一是开采成本上升因素,目前中石油的开采成本增幅基本与油价涨幅相当;二是特别收益金因素,原油价格高于60美元即征收40%的特别收益金;三是成品油价格“政府管制折扣”,68%的产品价格不能同步原油价格上涨,直接造成整体盈利下降。

据测算,国际原油价格在高于80美元时,每桶上涨10美元,中石油开采成本上升约1美元/桶,特别收益金收取4美元/桶,如果68%的收入被政府管制,则中石油公司盈利下降1.8美元/桶;如果国内成品油价格涨幅为原油价格的一半,68%的产品收入限制了油价上涨受益,公司实际收益为1.6美元/桶。只有国内成品油价格涨幅达到原油价格涨幅的26%时,中石油才能免受政府管制的影响。

(2)中石油股价惨遭“腰斩”。

中国石油自2007年11月5日上市交易以来,股价一路走低,在不到2个月的时间里该股即跌破被视为生命线的30元,之后更是新低不断,2008年1月30日更是创下23.80元新低,与其上市首日最高价48.62元相比,跌幅更是高达50%以上,中石油股价遭到“腰斩”。从中石油走势来看,该股票自上市以来似乎走上了一条没有止境的漫漫跌途,期间没有连续5日的上涨记录,这种走势砸蒙了股民,也戏弄了中石油自己。

综上分析,中石油明显地采用了过于保守的财务战略,使得近年企业的筹集资金一直处于闲置的状态。这种做法对企业的现金资源造成了巨大的浪费,并且从长远来看,会造成发展能力不足,起码不足以支撑公司现有的赢利水平和发展趋势。

另一方面,中石油现在所采取的财务战略,还会使企业的价值被低估,或发挥不出自身的发展潜力,换句话说,它损害了股东的股份价值,甚至会吸引投机冒险家展开收购。

虽然作为一家国有企业,中石油不用担心会被恶意收购,但是一个更为严肃且严重的问题却不容忽视:中石油以现有的投资频率和规模,如何才能满足我国日益增长的石油需求?在全球能源短缺的情况下,它如何为国内企业提供足够的石油材料?这不仅关系着中石油能否获得更多的赢利空间,而且进一步对中国企业的资金融通和寻找投资赢利点的能力进行了一次全面的考问。

3 中石油避免”财务向左,战略向右”的策略

当企业被推到一个行业中的领导地位后,就不可避免地要面对新的发展瓶颈。经营扩张上的过度投入会造成企业的过度成本,致使企业失去竞争力。此时,企业要想突破发展瓶颈,就需要寻找新的投资机会,显然,中石油今天所面临的,正是这样的瓶颈。

(1)以中石油目前的财务状况,应当采取充分利用闲置的现金剩余做资本调整来增强企业的经营效益这种积极的投资战略。也就是说,它现在要做的是积极地参与投资活动,充分利用企业现有的融资能力,投资于未来会给企业带来赢利的项目,来确保产出和赢利性不会下降,或者投入资金改善企业现有的经营结构,加强内部控制,增加资产周转率,提高运营效率以降低成本。

(2)中国石油是我国油气行业占主导地位的最大的油气生产与销售商,拥有大庆、辽河、新疆、长庆、塔里木和四川等多个大型油气区,是我国最大的油气一体化世界级企业,是我国销售收入最大的公司之一,也是世界最大的石油公司之一,2005年实现盈利首次突破1000亿元人民币,是目前亚洲最盈利公司。

在全球油气上市公司中,中国石油的油气储备量位居第二,仅次于埃克森美孚,在亚洲油气公司中油气储量最大。

在国内三大石油公司中,中国石油的油气储量和产量在总量上均远超出中石化和中海油,比较而言,中国石油的优势在上游勘探开采领域,中石化在下游炼油加工领域有一定的优势,而中海油业务集中在海上石油勘探与开采,由于生产基数低,成长性非常突出。中国石油近三年平均的储量接替率为164%,与中海油不相上下,2007年5月公司对外公布发现冀东南堡油田和龙岗气田,保守估计公司未来几年内的储量接替率将保持100%以上水平。

(3)受益于勘探周期上升趋势。

与国外油气公司相比,我国油气公司的储量接替率高,中国石油有较稳定的钻探成功率,其油气发现和开发成本相对较低,目前中国石油持有的勘探许可所覆盖的总面积达184万平方公里。由于我国目前尚处在原油勘探周期的中部,国土资源部估计我国有望在十一五期间新增40-50亿吨地质储量油气。

过去两到三年时间,中石油发现了六个主要气田:普光气田、龙岗气田、克拉玛依和徐家围子断陷深层气田、松辽盆地以及高桥气田。随着勘探支出的增加,勘探技术的改进,加上较低的勘探程度,这些将促使更多的油气被发现。

(4)目前我国的天然气和成品油价格仍受到国家严格管制,未与国际接轨,一旦监管放开,上升空间巨大,产量增长和价格上涨有望使天然气和下游成品油业务成为公司长期增长点。

近年来我国政府在市场定价改革方面积极探索,很可能建立一套新的成品油产品定价机制,即以原油成本加上一定的合理利润率为基础定价。如果我国成品油和天然气转变成完全以市场为基础,中国石油的利润上升空间非常之大。

(5)天然气在我国一次能源消费结构中目前仅占3%,远低于24%的世界平均水平,天然气在我国的发展空间巨大,未来十年内中国石油的天然气产量将保持两位数增长,管道业务将受益于天然气需求的上升,如果规划中的西气东输二线能在2010年投产,将推动中国石油的天然气业务获得跳跃式增长,同时公司在炼油和销售等下游业务规模仍有进一步提升空间,由于炼油销售价受到管制,目前炼油业务毛利率尚处于微利状态。

(6)现金流稳定,募股项目利于产能释放和改善财务状况。

募集资金主要投向上和下游产能扩建,上游包括长庆油田、大庆油田和冀东油田产能扩建,下游包括独子山石化加工进口哈萨克斯坦含硫原油炼油及乙炔技术改造项目,由于实际募集资金远超出计划募集资金规模,多出资金将用于补充流动资金和用于一般商业用途,公司每年实现的经营现金净流量逾两千亿元,基本能够满足公司每年的资本性支出,资产负债率不足30%,利息保障倍数达到165倍,同时2008年两税合并后所得税将调低,超额募集资金将进一步增强公司的财务实力。

(7)公司自2000年4月发行h股时开始实施一项股票期权激励计划,期权受益者在行权时,公司以现金支付股票增值的金额,公司董事会成员和监事会成员及高级管理人员有资格参与该项计划。高级管理人员被授予8700万股期权,董事及监事会成员被授予3500万股,此项期权自授予起三年后,即2003年4月8日至2008年4月7日止可行权。行权价相当于首次公开发行h股的价格,即每股港币1.28元。

截至2007年6月30日,股票期权的所有者均未行权,又此项期权而产生的负债以行权价与股票市场价之间的差额计算计入应付职工薪酬,于2007年6月30日累计计提11.85亿元。公司的此项股票增值权计划相当于影子期权,虽然其激励时间截止于2008年4月7日,但总算赶上了a股发行,预计该项激励计划对股价有一定的提振作用。

参考文献

[1]刘亦晴,杨静.从中海油—功亏一篑—到中石油—功成名就—学习跟着游戏规则跳舞[j].河北企业,2006,(1).

[2]高立志,李思琪.关于中石油企业资金集中管理对辖内金融机构影响的调查[j].大庆社会科学,2007.