内容摘要:本文应用统计方法对道琼斯工业平均指数收益率分布与上证指数和深证成指收益率分布进行对比发现, 上证指数和深证成指收益率的波动性更大而且更加难以预测。 我们还把道琼斯工业平均指数、恒生指数、上证指数以及深证成指的价格作相关性分析, 得出上指与道指、深指与恒指联系更紧密的结论。

关键词:上证指数 深证成指 收益率 正态性检验 相关性分析

我国股市从1984年11月14日第一只股票公开发行起步,至今已经21个年头。尤其经过1990年12月至今这一阶段的高速发展,我国股市从一个相对独立的市场正在逐渐地与全球股市相连接和相互影响,并且正在逐步地完善和发展,同时也应该看到,我国股票市场在全球股票市场中的比重和地位在不断的增强。因此,研究我国股票市场现在的发展程度和状况,研究它与美国等国际成熟的股票市场相比有什么样的特点以及与这些国际股市的联系是否密切等都是证券相关人员所关切的问题。股票市场价格及收益率的变化特征是考察和分析股票市场运行机制、风险特征和结构特点的重要层面,也是运用现代资本市场理论对股票市场进行实证研究的基础。由于股票指数是作为反映股票市场上所有股票价格变化趋势的测度指标,所以研究它的统计规律性具有重要的分析价值和现实意义。本文运用正态性检验、相关性分析等统计方法,通过对道琼斯工业平均指数、恒生指数、上证指数以及深证成指9年间的实际数据进行统计、分析和比较,从实证层面来研究和解释我国股票市场过去九年间所具有的某些特点和特征。

道琼斯工业平均指数、上证指数与深证成指的收益率分布对比

考虑到涨跌停板制度对我国股市收益率分布的影响,我们选取上证指数和深证成指从1996年12月16日至2005年12月16日期间的数据作为我们研究的对象。www.11665.Com为了便于进行对比,我们同样截取了道琼斯工业平均指数同期的数据作为与上证指数、深证成指的对比对象。下面我们考虑日收益率r (t )的分布情况: 其中p (t )表示时刻的股票指数(或股票价格)。

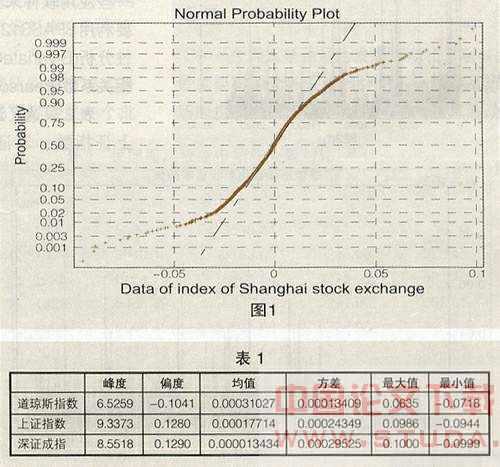

在本文中,我们首先采用正态性检验新标准中的图方法来对上证指数和深证成指的收益率进行分析和研究。当我们对某证券指数(或股票价格)的数据统计、整理、计算和根据图方法绘出正态概率图,就可以得到类似图1的图形。当正态概率图上所绘的点相对直线出现系统偏差时,正态性检验新标准还提供了真实数据的概率分布与正态分布之间偏离程度的直观信息。

图1是根据上证指数自1996年12月16日至2005年12月16日期间的每个交易日数据而绘出的日收益率r (t )(t =0,1,2,l)的正态概率分布图。从图1中曲线的分布情况,我们得知上证指数日收益率不完全满足正态分布,而是相对正态分布都具有明显的“高峰厚尾”或“宽尾”现象。这正是mandelbort在1963年发现的“金融收益率序列的高尖峰和厚尾”的事实。我们做出了深证成指和道琼斯指数的正态概率分布图,也看到了相同的高峰厚尾现象。

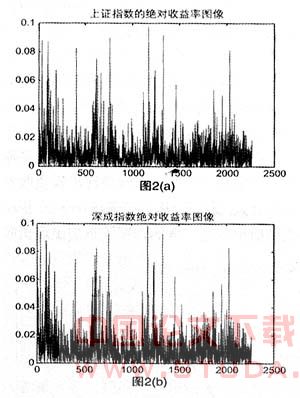

上面已经从指数收益率的正态概率图中得出了收益率序列不服从正态分布的结论,下面采用偏度—峰度法来对三个证券指数收益率序列进行正态性检验。我们已经知道标准正态分布的峰度为3,偏度为0。如果某一分布其峰度大于3,则称此分布相比标准正态分布具有高峰厚尾现象。使用matlab6.5软件对所得到的日收益率数据进行计算得表1。

表1表示出了道琼斯工业平均指数、上证指数与深证成指的收益率的统计特征。从表1可知,三个指数的峰度值都大于3,都有高峰厚尾现象。偏度都不等于0,这说明三个指数收益率的分布都不是对称的,其中上证指数与深证成指的偏度都大于0,说明它们都是右偏的,表现在股市上说明市场上出现正收益的机会要比出现负收益的机会大;道琼斯指数的偏度小于0,说明道琼斯指数是左偏的,在股市中出现负收益的机会比正收益的机会大。从均值的比较可以知道道琼斯指数的平均收益率要远远大于上证指数和深证成指的平均收益率。从方差的比较可以看到上证指数和深证成指的方差要远大于道琼斯指数的方差,这也说明我国股票市场的风险要比美国股票市场的风险大很多。从上面的对比中我们不难发现中国证券市场具有收益不稳定、风险高等新兴市场特点,而美国证券市场具有收益稳定、股市波动小等成熟市场的特点。这一特点也可以从证券指数绝对收益率图得到验证。

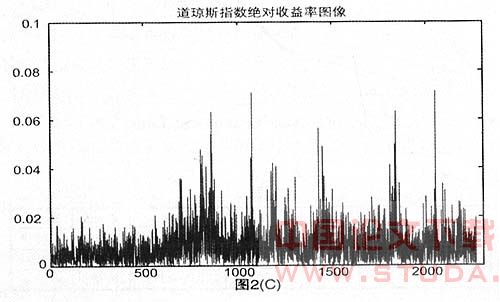

图2是上证指数、深证成指和道琼斯工业平均指数收益率绝对值的图像,其中图中的横坐标表示交易日的时刻,纵坐标表示单个交易日日收益率的绝对值,它反映了日收益率的大小。从图2的比较可以看到,在我国的两个证券指数收益率绝对值的图中,暴涨或暴跌的频率高、涨跌幅度大,再加之我国现今为止既没有做空机制也没有指数期货等套期保值工具,所以我国投资者投资股票面临的风险很大;而道琼斯指数在相同的时期里则表现的较为平缓,股市较为平稳,而且美国股市既有做空机制又有股指期货、股指基金等避险投资工具,美国投资者选择的空间大,风险相对要小的多。

道琼斯指数、恒生指数与上证指数、深证成指的相关性分析

由于我国股市从发展初期就具有其相对的独立性和特殊性,虽然上证指数与深证成指具有极强的联动性,但是我国股市与全球股市的联系和联动性并不十分明显。近些年来,随着我国经济的不断发展壮大,这种联络和联动性正在不断地加强。在这里我们讨论过去九年中,道琼斯指数和香港恒生指数与我国的上证指数和深证成指价格之间的互动关系。

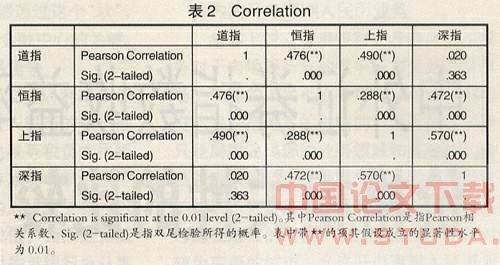

通过上述分析可以看出我国大陆股市与美国、香港等成熟股市之间的联系以及互动性的程度。如果相关系数为正,则说明我国股市会随着这些成熟股市的波动而做同向的波动,如果相关系数为负则说明我国股市会与这些成熟股市做逆向波动。如果相关系数很小或不具有统计意义就说明我国股市的波动性基本不受上述成熟股市波动性的影响。在这个研究中,我们将利用一些应用软件来分析相关的数据,这里主要利用spass12.0软件中的二元变量相关性分析(bivariatecorrelation)计算pearson相关系数(pearsoncorrelation),可得表2。

表2表达了道琼斯指数、恒生指数与上证指数、深证成指价格的相关系数。spass的相关性分析过程的原假设为:两个变量间的相关系数为0。spass的相关性分析过程给出了该假设成立的概率。一般地,spass给出假设成立的显著性水平为(表中pearson相关系数后带**项的显著性水平是)当所得概率小于(或者带**的项的概率小于)时,则认为原假设不成立,其相关系数为表中给出的值;否则接受原假设,认为两个变量的相关系数为0。可以得到以下结论:

道琼斯指数对上证指数的影响要比对深证成指的影响大的多,甚至比对恒指的影响更大。从表中道指一行可以看到:道琼斯指数与上证指数的相关系数为0.49,在显著性水平为1%下,有统计意义。道指与深证成指的相关系数为0.02,双尾检验下的概率0.363在显著性水平为5%下没有统计意义,因此可以认为道指与深证成指没有线性相关性。同样可知,道指价格与恒指价格成明显的正相关性,可见恒指受道指的影响也很大。

恒生指数对深证成指的影响要比对上证指数的影响大。从恒生指数一行的数据可看到:恒指与上指和深指的的相关系数分别为0.288和0.472,在显著性水平1%下都有统计意义。

上证指数与其它三个指数的相关系数由大到小依次为:深证成指、道琼斯指数和恒生指数。这一结论可以从上证指数一行得到。

本文通过对中外四个证券指数收益率的对比以及价格的相关性分析,说明我国股票市场作为一新兴股市具有波动大、难以预测等特点。虽然目前我国证券指数的波动具有相对的独立性,但是在不远的将来,我国股市与美国、香港等发展成熟的股市会有明显的正向互动性而且联系会更加密切。

参考文献:

1.陶苗,徐杨,邢亚男.我国股票市场周末效应实证研究.[j]商业时代, 2005. 21

2.梁小筠.我国正在制定“正态性检验”的新标准[j].应用概率统计, 2002.18