【摘要】作为增值税的纳税人,在交易中取得的发票种类不同、商品定价的增值率不同,对一般纳税人与小规模纳税人的税负和利润有不同的影响。一旦确定企业的纳税人身份,销售商品无论开具何种发票,对企业的税负均无影响,除非存在不法行为;但一般纳税人购买商品取得普通发票或税务部门代开的增值税发票,将增加其税负。笔者就增值税税负及其对利润的影响作系统分析。

增值税是一种流转税,企业的销售利润为售价(含税)扣除商品或原材料进价(含税)、加工成本及应纳增值税额的余额,在其他条件确定的情况下,应纳增值税税额的多寡,就成为影响企业销售利润的决定性因素。

一、增值税的概述

(一)一般纳税人与小规模纳税人增值税计算方法的差异

增值税是对工业、商业企业或个人就其销售货物、提供应税劳务的销售额或者进口货物的金额征收的一种税金。增值税纳税人分为一般纳税人和小规模纳税人。

一般纳税人按增值额计算应纳增值税额,即:

应纳税额=当期销项税额-当期进项税额

销项税额=销售额×税率(普通税率为17%)

小规模纳税人按销售额计算应纳增值税额,即:

应纳税额=销售额×征收率(工业为6%,商业为4%)

上述增值税计算公式中的销售额均指不含税价格,但在商品交易中购销方协定价格为含税价格,含税价格换算为不含税价格的公式为:

不含税价格=含税价格/(1+税率或征收率)

由于一般纳税人实行进项税额抵扣税款制度,所以对一般纳税人的界定有严格的标准。wwW.11665.com

(二)发票

增值税纳税人在销售商品或提供劳务时开具的发票有两类:增值税专用发票和普通发票。

增值税专用发票,只限于一般纳税人在销售商品或提供劳务时使用,增值税专用发票上分别列示有销售额(不含税)和增值税额。

普通发票,一般纳税人和小规模纳税人在销售商品或提供劳务时均可使用,发票上只列示销售额(含税)。一般纳税人和小规模纳税人依照的税率不同;一般纳税人通常遵从17%的税率;小规模纳税人遵从4%或6%的税率。

小规模纳税人在提供商品或劳务时,如果购买方索要增值税发票,可以委托税务部门代开增值税发票,税率仍为4%或6%。

二、发票及增值率对企业税负及销售利润的影响

(一)发票对企业应纳税额的影响

企业或为一般纳税人,或为小规模纳税人,其身份一旦确定,增值税的计算方法及税率就确定下来,不会因为销售商品或提供劳务时开具的发票种类不同而发生改变;一般纳税人开具普通发票仍然依照17%的税率计算销项税额,不会因此而减轻税负;小规模纳税人委托税务部门开具增值税专用发票仍然依照4%或6%的税率计算应纳税额,不会因此而增加税负。

企业在购买商品或接受劳务时取得发票的种类会影响一般纳税人进项税额抵扣多寡的差异,从而影响应纳税额,取得增值税专用发票,可以按17%的税率进行进项税额抵扣;取得税务部门代开的增值税发票,只能按4%或6%的税率进行进项税额抵扣;取得普通发票,则不能进行进项税额抵扣。因此,在同等的价格条件下,一般纳税人与小规模纳税人发生交易,会使一般纳税人损失进项税额而增加税负,因此一般纳税人往往以要求小规模纳税人降价为条件。由于小规模纳税人不进行进项税额抵扣,所以取得发票的种类对其应纳税额则没有影响。

如果企业存在不法行为,销售商品和提供劳务时开具发票的种类会影响企业的应纳税额。一是小规模纳税人销售商品时,购买方索要税率为17%的增值税专用发票,小规模纳税人委托一般纳税人的关联公司虚开增值税发票,由于关联公司实际没有购货,没有进项税额能够抵扣,将按发票上注明的税率为17%的销项税额全额纳税;为使关联公司不因此而遭受损失,小规模纳税人通常需要将此税额给付关联公司。这种做法会增加小规模纳税人的税负,在交易中小规模纳税人可能会因此要求提高商品价格。二是一般纳税人销售商品时,购买方索要普通发票,一般纳税人委托小规模纳税人的关联公司虚开的普通发票,关联公司将按4%或6%的税率交纳增值税,一般纳税人通常需要将此税额给付关联公司。这种做法会减少一般纳税人的税负,在交易中一般纳税人可能会因此要求降低商品价格。

(二)增值率及发票对企业税负及销售利润的影响

企业在交易过程中协定的商品价格是含税价格,企业的销售利润为售价(含税)扣除商品或原材料进价(含税)、加工成本及应纳增值税额的余额,在市场商品售价、进价商品或原材料进价(含税)及加工成本一定的条件下,应纳增值税税额的多少,就成为影响企业销售利润的决定性因素;就不同企业而言,有时对一般纳税人有利,有时对小规模纳税人有利;增值率的大小、一般纳税人取得发票的种类都会对此产生影响。

1.以商品流通企业为例,分析增值率及发票对企业税负及销售利润的影响

商品流通企业购进商品后,无需加工后即可出售,其增值额是商品的进销差价。

假设m公司为一般纳税人,n公司为小规模纳税人,二者购进商品的买价(含税)均为x元,均加价y元后销售,售价(含税)为x+y元。

(1)m公司购进商品时,取得增值税专用发票:

m公司销项税额=(x+y)/(1+17%)×17%

m公司进项税额=x/(1+17%)×17%

m公司应纳税额=(x+y)/(1+17%)×17%-x/(1+17%)×17%=y/(1+17%)×17%

n公司应纳税额=(x+y)/(1+4%)×4%

①m公司应纳税额等于n公司应纳税额的条件是:

y/(1+17%)×17%=(x+y)/(1+4%)×4%

y/x=36%

②m公司应纳税额小于n公司应纳税额的条件是:

y/(1+17%)×17%<(x+y)/(1+4%)×4%

y/x<36%

③m公司应纳税额大于n公司应纳税额的条件是:

y/(1+17%)×17%>(x+y)/(1+4%)×4%

y/x>36%

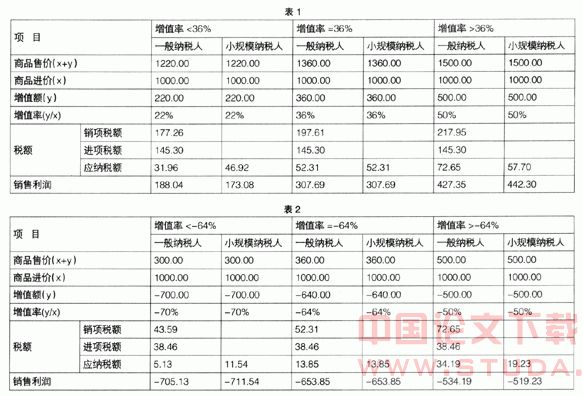

在表1中举例说明上述三种情况:

(2)m公司购进商品时,取得税务部门代开的增值税专用发票时:

m公司销项税额=(x+y)/(1+17%)×17%

m公司进项税额=x/(1+4%)×4%

m公司应纳税额=(x+y)/(1+17%)×17%-x/(1+4%)×4%

n公司应纳税额=(x+y)/(1+4%)×4%

①m公司应纳税额等于n公司应纳税额的条件是:

(x+y)/(1+17%)×17%-x/(1+4%)×4%=(x+y)/(1+4%)×4%

y/x=-64%

②m公司应纳税额小于n公司应纳税额的条件是:

(x+y)/(1+17%)×17%-x/(1+4%)×4%<(x+y)/(1+4%)×4%

y/x<-64%

③m公司应纳税额大于n公司应纳税额的条件是:

(x+y)/(1+17%)×17%-x/(1+4%)×4%>(x+y)/(1+4%)×4%

y/x>-64%

在表2中举例说明上述三种情况。

在正常情况下,企业将商品的售价按低于进价64%定位,几乎是不可能的,那么也就意味着一般纳税人购买商品和劳务时取得税务部门代开的增值税专用发票,其收益无法与小规模纳税人竞争。

(3)m公司购进商品时,取得普通发票:

m公司应纳税额=m公司销项税额=(x+y)/(1+17%)×17%

n公司应纳税额=(x+y)/(1+4%)×4%

(x+y)/(1+17%)×17%>(x+y)/(1+4%)×4%

无论y为多少,m公司的应纳税额一定大于n公司的应纳税额。

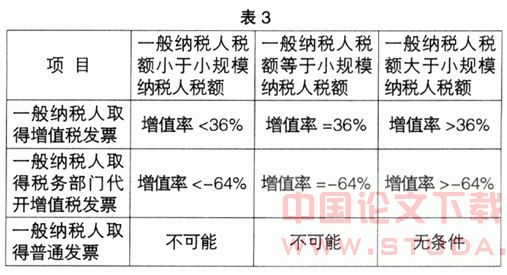

通过m公司与n公司在各种情况下应纳增值税额的分析,推断出以下结论:

2.以工业企业为例,分析增值率及发票对企业税负及销售利润的影响

工业企业购进材料加工后方可出售,其增值额是产品的售价与材料的进价的差额。

假设a公司为一般纳税人,b公司为小规模纳税人,二者购进原材料的买价(含税)均为x元,产品均在原材料进价的基础上加价y元后销售,产品售价(含税)为x+y元。

(1)a公司购进原材料时,取得增值税专用发票:

a公司销项税额=(x+y)/(1+17%)×17%

a公司进项税额=x/(1+17%)×17%

a公司应纳税额=(x+y)/(1+17%)×17%-x/(1+17%)×17%=y/(1+17%)×17%

b公司应纳税额=(x+y)/(1+6%)×6%

①a公司应纳税额等于b公司应纳税额的条件是:

y/(1+17%)×17%=(x+y)/(1+6%)×6%

y/x=64%

②a公司应纳税额小于b公司应纳税额的条件是:

y/(1+17%)×17%<(x+y)/(1+6%)×6%

y/x<64%

③a公司应纳税额大于b公司应纳税额的条件是:

y/(1+17%)×17%>(x+y)/(1+6%)×6%

y/x>64%

在表4中举例说明上述三种情况。

对于增值额较高行业(如高科技企业),一般纳税人的税负要高于小规模纳税人的税负。

(2)a公司购进原材料时,取得税务部门代开的增值税专用发票

a公司销项税额=(x+y)/(1+17%)×17%

a公司进项税额=x/(1+6%)×6%

a公司应纳税额=(x+y)/(1+17%)×17%-x/(1+6%)×6%

b公司应纳税额=(x+y)/(1+6%)×6%

①a公司应纳税额等于b公司应纳税额的条件是:

(x+y)/(1+17%)×17%-x/(1+6%)×6%=(x+y)/(1+6%)×6%

y/x=-36%

②a公司应纳税额小于b公司应纳税额的条件是:

(x+y)/(1+17%)×17%-x/(1+6%)×6%<(x+y)/(1+6%)×6%

y/x<-36%

③a公司应纳税额大于b公司应纳税额的条件是:

(x+y)/(1+17%)×17%-x/(1+6%)×6%>(x+y)/(1+6%)×6%

y/x>-36%

在表5中举例说明上述三种情况。

在正常情况下,企业将商品的售价按低于原材料进价的36%定位,几乎是不可能的,那么也就意味着一般纳税人购买原材料和劳务时取得税务部门代开的增值税专用发票,其收益无法与小规模纳税人竞争。

(3)a公司购进原材料时,取得普通发票:

a公司应纳税额=a公司销项税额=(x+y)/(1+17%)×17%

b公司应纳税额=(x+y)/(1+6%)×6%

×(x+y)/(1+17%)×17%>(x+y)/(1+6%)×6%

无论y为多少,a公司的应纳税额一定大于b公司的应纳税额。

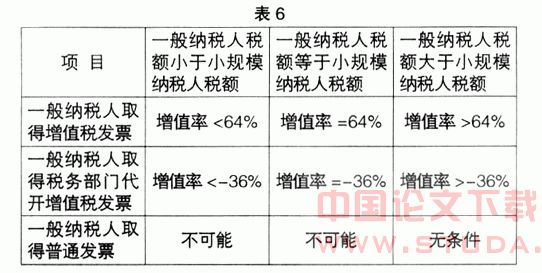

通过对a公司与b公司各种情况应纳增值税额的分析,推断出以下结论:

从以上各项分析可以看出,增值率、取得发票的种类对一般纳税人和小规模纳税人的应纳税额的影响是不同的,从而影响企业的利润。利润的差异就是企业之间价格竞争的基础,如果在相同的进销差价的条件下,一类企业比另一类企业能够获得更多的利润,那么也就意味着在价格竞争中它有更大的降价空间。